铝是一种高耗能且高碳排放量的金属,在当前全球减碳达成共识的背景下,同时在国内“双碳”及“能耗双控”政策的制约下,电解铝行业将面临一场影响深远的变革。我们将持续对电解铝产业深入挖掘,从政策到产业、从宏观到微观、从供给到需求,探究每个环节可能存在的变量,并评估其对未来铝定价可能造成的影响。

高温消散,铝价是否面临“退烧”

8月酷热席卷全球,欧亚大陆多地遭遇极端高温天气,当地供电设置面临极大压力。其中欧洲多地电力价格飙升,导致当地电解铝行业再次发生减产。同时国内西南地区亦受高温影响严重,四川地区发生大规模减产。在供应端干扰下,铝价自7月中旬的17000元/吨附近,最高反弹至8月下旬的19000元/吨上方。目前高温天气开始消退叠加美联储大幅加息预期提升,铝价是否面临“退烧”?

我们认为短期宏观情绪偏空,美元指数的走高对大宗商品形成压制,使得铝价承压。但中期来看,欧洲的能源短缺问题将长期存在,电解铝减产规模将进一步扩大,其下游及终端消费将更依赖进口。而国内凭借更为低廉的能源价格,铝材出口具备低成本优势,这使得国内3、4季度出口大概率保持良好态势。在国内传统消费淡季中,终端消费表现出明显韧性,中游和下游环节累库幅度有限。在高温退去后,下游开工有望迅速恢复,带动库存去化,基本面持续改善使得沪铝表现较为抗跌,若宏观情绪改善则具备较强的反弹动能。待“金九银十”消费旺季过后,需求走弱叠加供应压力凸显,铝价将再次面临较大的回调压力。

成本支撑明显,本次回调压力弱于6月

6月美联储宣布加息75基点,消息公布后市场开始交易衰退预期,引发了今年铝价连续周期内的最大跌幅,价格从6月中旬的21000元/吨附近一路下跌至7月中旬的17000元/吨附近。对未来需求衰退的恐慌情绪,叠加对国内基本面转弱的担忧促成了上一轮下跌。

而在上周美联储主席发表鹰派言论之后,市场再次交易加息75基点的预期,铝价3天跌幅接近1000元,再次面临巨大的回调压力。我们认为本次回调压力将明显弱于6月:一方面6月电解铝行业利润在3000元/吨以上,无论从铝厂本身的套保需求的角度,还是需求转弱背景下的行业上游的高利润不可持续的角度来看,铝企都面临利润回落风险。利润越高回落的幅度越大,当前行业利润已回落至400元/吨附近,因此继续回调的空间较小。另一方面,目前电解铝成本支撑明显,6月中旬电解铝平均成本在18100元/吨附近,8月末成本仍在17900元/吨附近,变化幅度极小。且在较长一段时期来看,氧化铝、预焙阳极及电力成本回落的空间相对有限,这使得电解铝生产成本长期处于较高位置,对当前铝价形成支撑。

海外能源价格高企,减产将进一步扩大

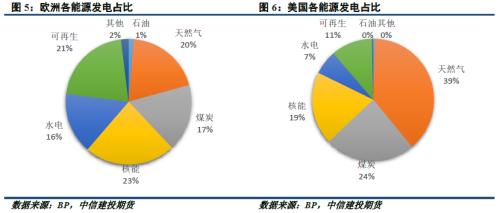

海外能源成本仍处高位,减产将持续扩大。通过对欧美地区的电力结构分析可以看见可再生能源、天然气、煤炭、核能等能源占比较多。不同于美国,欧洲对天然气、煤炭的供应更依赖于进口。2021年,欧洲天然气消费量约为4800亿立方米,而近40%天然气消费是从俄罗斯进口。2022年,俄乌冲突导致俄罗斯的天然气断供,这导致欧洲天然气价格持续飙升,而欧洲不得不在世界范围内寻找俄罗斯能源的替代品,间接推高了全球的天然气价格。北美两家铝厂受能源价格走高影响发生减产,减产规模30.4万吨,后期不排除进一步减产可能。

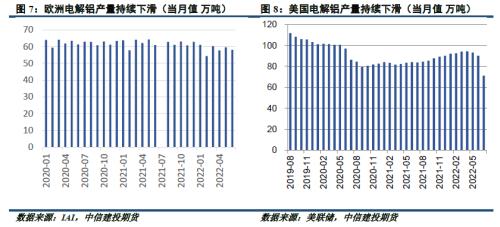

除此之外,今年高温干旱亦对欧洲的能源结构造成了重大打击,欧洲多河流水位显著下降严重影响了水力发电效能。此外,水源不足还会影响核电站的冷却效率,温暖的空气也减少了风力发电,导致核电站和风力涡轮机也难以施展。这使得欧洲地区电力供应缺口进一步扩大,直接导致多个高能耗产业相继停产。考虑到当前欧洲能源结构的脆弱性,我们认为今年欧洲电解铝减产规模将进一步扩大。

回溯欧洲地区产能变化情况,自08年金融危机以来,除俄罗斯以外的欧洲地区,累计减产已超过150万吨(不包括2021年能源危机发生的减产)。减产的因素多种,但归根到底还是成本问题:比如2008年金融危机爆发后,欧洲地区电解铝价格跌破成本线,引发欧洲电解铝厂大规模减产;2007-2009年欧盟对西班牙、意大利、英国等地区发生电价反补贴调查,导致电价上升,当地铝厂发生减产。英国政府还计划于2013开始,要求发电企业缴纳额外的碳排放费用。这些措施均使得欧洲的用电成本提升,导致前期停产的电解铝企业多数再未复产。

自去年欧洲地区爆发能源危机之后,当地用电成本便居高不下。而在乌俄冲突和极端天气影响下,欧洲地区天然气价格和电力价格更是创历史新高,如果按当地平均电费650欧元每兆瓦时计算,则每度电折合人民币4.5元/ kW·h。欧洲电解铝吨铝生产能耗在15500千瓦时左右,据此计算吨铝生产成本接近7万元/吨,没有长协电价的铝厂根本无法负担,电解铝减产威胁不断扩大。2021年至今欧洲已经发生减产的电解铝产能132.6万吨,我们预估在进入秋季之后,欧洲地区能源短缺问题无法得到有效解决,电解铝有进一步减产风险,后续减产规模预估在60-80万吨左右。考虑到欧洲地区供应弹性极差,减产之后较长时间难以恢复。

能源属性凸显,出口具备成本优势

市场普遍认为有色金属除了具备商品属性外,还具备较强的金融属性。我们认为铝不同于其他金属,还具备较强的能源属性特征,这点常常容易被市场所忽略。生产一吨电解铝需要13500 kW·h,在所有有色金属中单吨耗电最高,除此之外其电力占总成本的34%-40%左右,因此也被称为“固态电”。1度电平均需要消耗400克左右的标煤,则生产 1吨电解铝平均需要消耗5-5.5吨动力煤,国内电力成本中煤炭的成本约占电力生产成本的70-75%,在动力煤价格未被管控之前,期煤价格与沪铝价格表现出较高的相关性。

目前国内动力煤价格因稳定的供给和政策的调控,与海外主流消费地价格产生明显价差。澳洲纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为438.4美元/吨,哥伦比亚玻利瓦尔港(Puerto Bolivar)动力煤离岸价为360美元/吨,秦皇岛港口动力煤价格190.54美元/吨,俄罗斯波罗的海港口(Baltic)动力煤离岸价为110美元/吨,远东地区东方港(Vostochny))6000千卡NAR动力煤离岸价为158.5美元/吨,全球主流消费地的煤炭价格除少数低成本地区外明显高于国内。欧美地区天然气价格相比煤炭能源价格更高。因此国内的电解铝具备较强的能源成本优势,在当前全球能源价格高企的背景下,这一优点将持续凸显。

由于国内不同的铝产品出口关税有较大差异,铝锭的成本优势在出口环节并不明显,反而体现在铝的下一环节铝材上面。具体数据来看,2022年7月中国出口未锻轧铝及铝材65.21万吨,同比增长39.1%;1-7月累计出口416.06万吨,同比增长34.9 %。在海外需求没有出现大幅变动的情况下, 出口高景气度有望维持。

消费略显韧性,金九银十可期

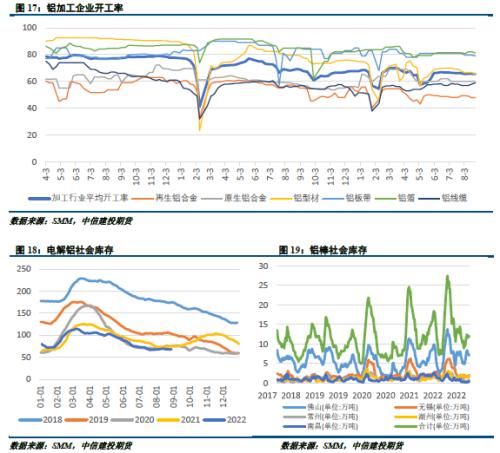

今年7-8月传统消费淡季遭遇极端天气,四川、重庆、安徽、江苏等地区均发生限电限产事件,导致多地工厂停工,但从数据来看消费并未特别糟糕。首先从下游加工企业开工率来看, 7月初为66.5%,8月末为65.4%,近下滑1.1个百分点。去年同期开工率下滑3.6个百分点。从库存水平来看,整个8月份铝锭仅累库0.4万吨,7-8月份整体还表现出去库5.2万吨。8月份铝棒累库0.26万吨,7-8月份铝棒累库1.13万吨。因此7-8月整体保持去库状态,仅8月小幅累库0.66万吨,这表明当前消费仍具有较强韧性。终端来看,新能源车及风光发电景气度维持,对铝消费的拉动将贯穿全年。房地产整体仍不改下行趋势,高温天气的消退有助于工地复工,而2000亿专项“保交楼”全国性纾困基金启动,亦有助于竣工环节的改善。因此我们认为“金九银十”消费旺季仍然可以期待。