媒体数据显示,截至10月31日凌晨,A股市场5,296家上市公司中已有5,279家披露完2023年前三季度财务数据,营业收入总和为53.27万亿元,同比增长2.22%;归属于母公司股东的净利润总和为4.38万亿元,同比下降2.20%。2023年前三季度A股整体业绩增速相对2022年同期有所放缓,但仍守住了“稳健增长”的基本盘。

电池网注意到,锂电池领域上市公司中,A股整体业绩方面,比亚迪上榜上榜2023年前三季度A股营业收入TOP10(非金融石油石化),排名第10位;宁德时代上榜2023年前三季度A股净利润TOP10(非金石油石化),排名第5位。

创业板方面,在2023年前三季度创业板净利润TOP10上市公司中,宁德时代以311.5亿元的净利润独占鳌头,亿纬锂能以34.2亿元的净利润位居第7位。

科创板方面,天能股份进入2023年前三季度科创板净利润TOP10上市公司阵营,排名第8位。

近半数净利负增长

近日,电池网梳理了A股锂电池上市公司(仅中游电池制造环节公司,不包含上游材料及设备领域公司)2023年前三季度业绩情况,统计在内的31家上市公司营收总和为1.04万亿元,净利润总和为719.66亿元,12家实现营收与净利双增长。

具体来看,在营收方面,31家锂电池上市公司前三季度营收超百亿的有比亚迪、宁德时代、亿纬锂能、天能股份、欣旺达、中天科技、赣锋锂业、国轩高科、远东股份、横店东磁、德赛电池、孚能科技、南都电源、骆驼股份等14家,其中,比亚迪、宁德时代营收突破千亿,分别高达4222.75亿元、2946.77亿元。

不容忽视的是,统计在内的锂电池上市公司中,前三季度营业收入同比正增长的仅有17家,占比约54.84%;增幅最高的为比亚迪,达57.75%。

在净利润方面,31家锂电池上市公司前三季度26家实现盈利,占比约83.87%,剩余5家出现亏损;净利润超百亿的仅有宁德时代和比亚迪,分别为311.45亿元、213.67亿元。

同样,在净利润同比增幅方面,也仅有16家锂电池上市公司实现正增长,占比约51.16%,也就说近半数净利负增长;其中,珠海冠宇、普利特、比亚迪实现同比翻倍增长,增幅分别为241.35%、163.14% 、129.47 %。

除了上表所列锂电池上市公司,北交所上市公司长虹能源、德瑞锂电、天宏锂电前三季度净利润均出现下滑。

总体来看,今年以来,动力电池与储能电池需求虽然依旧保持增长,但增速已放缓,而消费类及小动力电池领域因前期持续去库存,需求未见明显修复,叠加前述三类电池市场均存在不同程度的低价竞争情况,以及上游原材料价格大幅波动等多因素糅杂之下,锂电池上市公司整体业绩承压。

仅从第三季度来看,国泰君安日前在研报中分析称,动力电池企业在第三季度传统旺季到来情况下出货量环比小幅提升,头部稼动率高的企业盈利能力环比持平或略增。而以家储为主要应用场景的企业,第三季度电池出货量持续承压、并造成盈利能力出现明显下滑。伴随消费电子与电动工具需求稳步回暖,消费电池企业第三季度出货多呈现环比提升,同时在稼动率提升和原材料价格下滑的增益下,盈利能力环比表现稳定。

储能业务占比提升

业绩是上市公司竞争力的重要体现,为提升盈利能力,锂电池头部公司除了巩固自身在动力电池领域的竞争力之外,还纷纷发力储能市场,打造第二增长极。

近日,乘联会秘书长崔东树发文称,随着储能等产业的发展,尤其是俄乌危机带来的世界能源危机,储能等产业的电池需求增长很快,导致装车的电池占比下降较明显。2021年和2022年动力电池的增速低于整车增速,今年的动力电池增速基本持平整车增速。

研究机构EVTank的数据也显示,2022年以来,储能电池电池全球出货量增速已赶超动力电池。2023年上半年,全球储能电池出货量达到110.2GWh,同比增长73.4%,其中中国储能电池出货量为101.4GWh,占全球储能电池出货量的92%。

从竞争格局来看,EVTank数据显示,2023年上半年宁德时代以30.9%的市场份额排名全球第一。从出货量排名前十企业来看,中国企业包揽前九,前十企业中除宁德时代之外,还包括比亚迪、亿纬锂能、瑞浦兰钧、国轩高科、海辰储能、鹏辉能源、赣锋锂业、远景能源等,韩国三星SDI以全球第十名的成绩勉强入围,全球储能电池企业CR10提升至83.8%。

此外,近日,由EVTank、海融网(hirohida.com)、电池网(itdcw.com)、伊维经济研究院、中国电池产业研究院等联合发布的“2023年中国锂电池行业储能电池年度竞争力品牌榜单出炉”,宁德时代、比亚迪、亿纬锂能、瑞浦兰钧、国轩高科、海辰储能、赣锋锂电、远景动力、新能安、鹏辉能源上榜。

储能电池电池全球出货量高增长的趋势,从锂电池领域上市公司披露的信息也有所印证:宁德时代三季度销量近100GWh,环比二季度有增长,储能占比接近20%;亿纬锂能前三季度储能电池出货接近17GWh,同比增长约115.68%;多氟多前三季度储能电池出货量占比超过30%;鹏辉能源前三季度储能业务收入占比约为60%。

在政策层面,储能领域也是利好消息不断,就在11月1日,国家发改委、能源局综合司正式发布《关于进一步加快电力现货市场建设工作的通知》明确,鼓励新型主体参与电力市场。通过市场化方式形成分时价格信号,推动储能、虚拟电厂、负荷聚合商等新型主体在削峰填谷、优化电能质量等方面发挥积极作用,探索“新能源+储能”等新方式。业内人士分析,该通知的发布,有利于多元化降低市场波动的风险,提高企业的盈利能力,促进储能产业发展。

半数研发费用超净利

根据EVTank的预测数据,到2025年和2030年,全球锂离子电池的出货量将分别达到2211.8GWh和6080.4GWh,其复合增长率将达到22.8%。其中,到2030年全球储能电池的出货量将达到1892.7GWh。

出货量保持增长趋势的同时,一个不容忽视的问题是,行业总体产能过剩趋势已显现。截止到2023年6月底,纳入EVTank统计范围的全球46家动力(储能)电池企业的实际产能已经达到2383.6GWh,其中78.8%的产能来自中国国内;到2026年年底,全球46家纳入统计范围内的企业的规划合计产能将达到6730.0GWh,相比2023年上半年的实际产能增长182.3%。

EVTank预计,2023年和2026年全球动力(储能)电池的需求量将分别为1096.5GWh和2614.6GWh,全行业的名义产能利用率将从2023年的46.0%下降到2026年的38.8%。

在这样的背景下,提升技术创新能力,依靠产品本身的性能和品质致胜才是长久之道。

今年以来,锂电池创新竞赛持续上演,例如,8月,宁德时代继4C麒麟电池之后,推出全球首款磷酸铁锂4C超充电池——神行;10月,蜂巢能源全球首款飞叠短刀325Ah储能电芯在成都基地下线,标志着蜂巢能源凭借“短刀+飞叠”优势,在推动储能全域短刀化上迈出了实质性的一步。

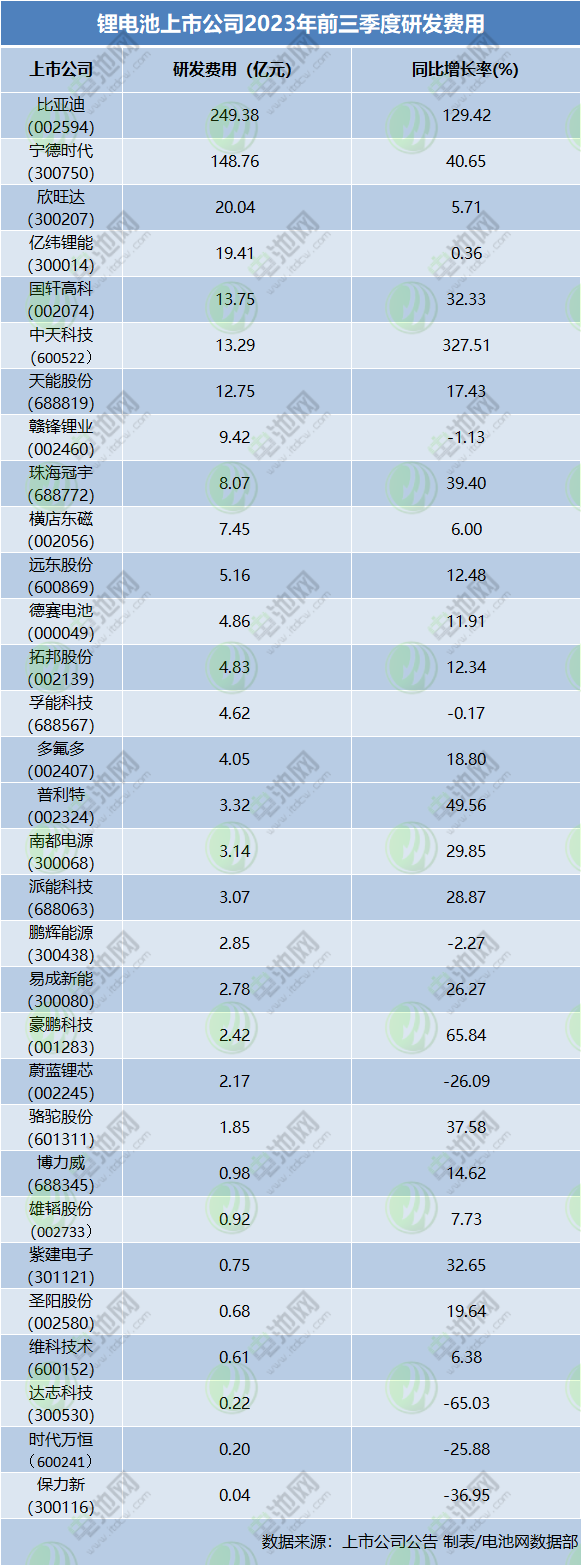

锂电池上市公司对于研发创新的重视,从研发费用这一维度也有所印证。今年前三季度,电池网统计在内的31家锂电池上市公司研发费用合计达551.85亿元,平均研发投入17.80亿元。其中,比亚迪、宁德时代研发投入超百亿元,分别为249.38亿元、148.76亿元。

此外,31家锂电池上市公司中,今年前三季度24家研发费用实现同比正增长,占比近8成,其中,中天科技、比亚迪实现同比翻倍增长,增幅分别为327.51%、129.42%。同期,研发费用超1亿元且在营收中占比超5%的上市公司有11家。

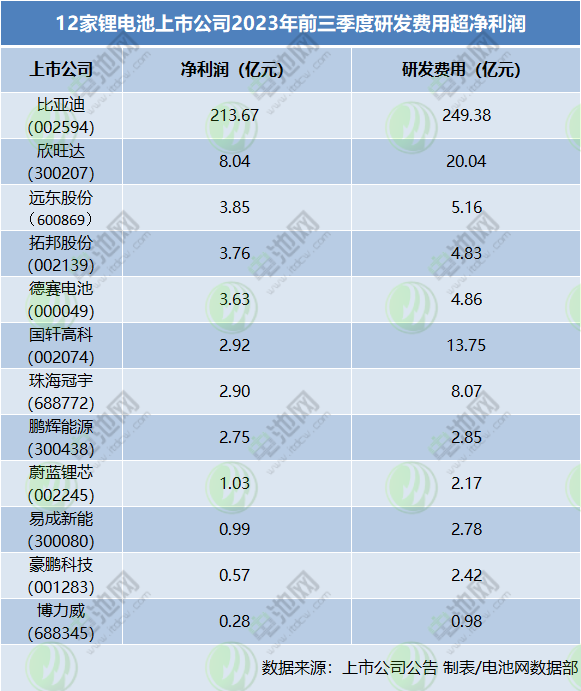

值得一提的是,31家锂电池上市公司中,排除亏损公司,比亚迪、欣旺达等12家前三季度研发费用超过了当期净利润。

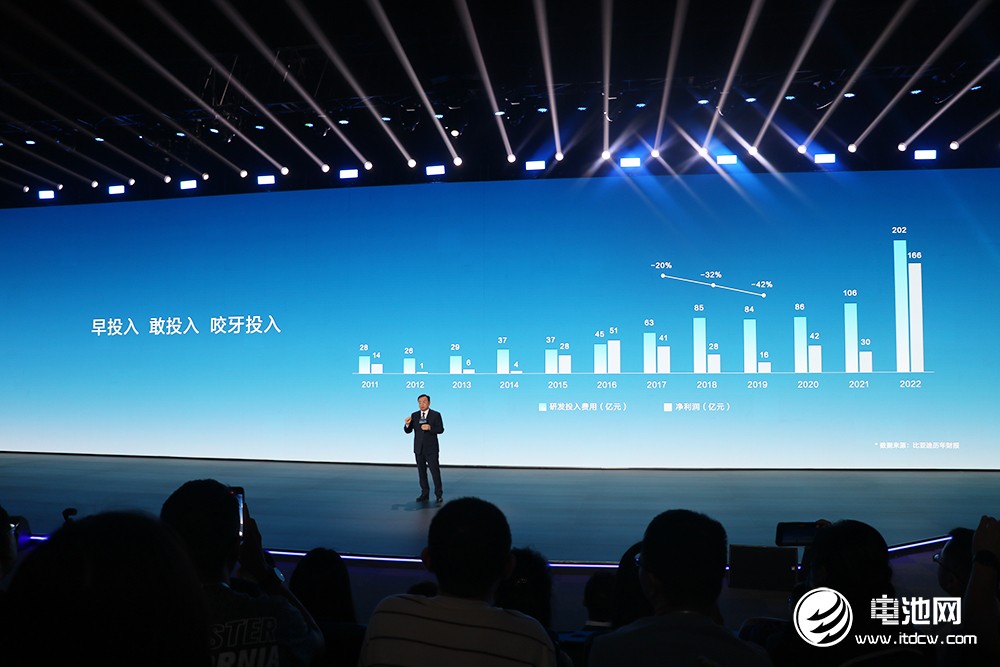

在今年8月举行的比亚迪第500万辆新能源汽车下线仪式上,比亚迪董事长兼总裁王传福表示,公司一直高度重视研发与人才的投入,在技术研发上,累计投入了上千亿资金。在最近的12年,比亚迪有11年的研发投入超过了当年的净利润,甚至很多年份是净利润的3至4倍。

结语:在新一轮产业深度洗牌周期中,不仅仅是中游锂电池环节,在上游的电池材料及下游新能源汽车等应用端,增收不增利甚至亏损现象均较为普遍。随着年末冲量,锂电池市场需求有望回暖,或给产业链上市公司盈利能力的提升带来一定支撑。但短期内仍存在诸多的不确定性的因素干扰,锂电池产业业绩承压与分化现象还将持续。